안녕하세요. 캌캌입니다.

워런 버핏, 존 보글 등의 전설적인 투자의 대가들이 인덱스 펀드를 사라는 말을 한 번쯤은 들어봤을 겁니다. 그중에서 존 보글이 창립한 Vanguard사의 Vanguard 500 Index Fund ETF, VOO라는 티커를 가진 ETF를 살펴보도록 하겠습니다.

1. VOO 개요

VOO 요약

- VOO는 S&P 500 위원회가 선택한 미국 대형주 및 중형주의 시가총액 지수를 추적합니다.

- 미국 최대 500개 기업을 대표하는 S&P 500 지수의 주식에 투자합니다.

- 목표는 전체 미국 주식 수익률의 척도로 간주되는 지수의 수익률을 면밀히 추적하는 것입니다.

- 높은 투자 성장 잠재력을 제공합니다. 편입되어 있는 주식 가치는 채권을 보유한 펀드보다 더 급격하게 오르락내리락합니다.

- 자금의 성장이 필수적인 장기 목표에 더 적합합니다.

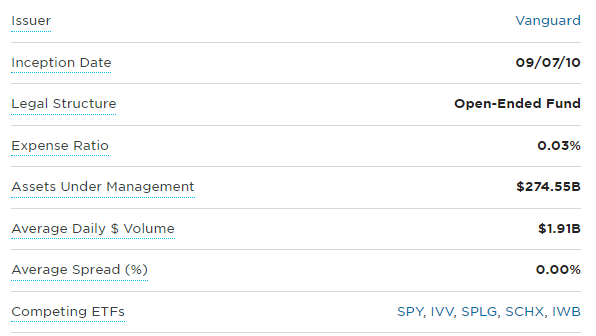

운용사 : 뱅가드

펀드 운용 시작일 : 2010년 9월 7일

법적 구조 : 개방형 펀드

수수료(운용 비용) : 0.03%

자산 규모 : 약 300조 원

일일 평균 거래량 : 약 2조 원

위에서 나왔듯이 VOO는 S&P 500의 벤치마크를 추종하고 있습니다. 이는 시가총액 기준으로 산정된 S&P 500을 면밀히 추적하는 ETF입니다.

ETF facts

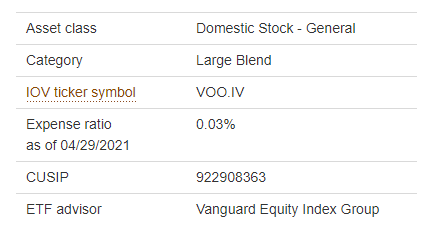

자산 클래스 : 국내 주식 - 일반(뱅가드사의 홈페이지에서 확인했기에 국내 주식이라 표현됨)

카테고리 : 대형 혼합주

IOV 티커 기호 : VOO.IV

2021년 4월 29일 기준 수수료 : 0.03%

CUSIP : 922908363

ETF 운용사 : Vanguard Equity Index Group

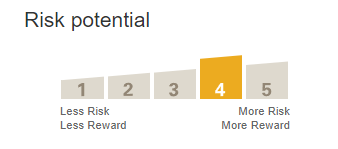

위험 가능성

위험 가능성은 1단계부터 5단계까지 있습니다.

점수가 높을수록 더 높은 리스크에 더 높은 보상을 얻을 수 있습니다.

VOO의 위험 가능성은 ‘4’로 측정되어 있습니다.

2. VOO 가격 및 수익률

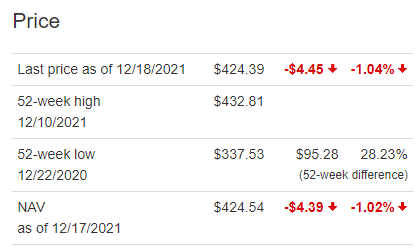

가격

2021년 12월 19일 기준 최종 가격 : $424.39

2021년 12월 10일 51주 최고가 : $432.81

2020년 12월 22일 52주 최저가 : $337.53

2021년 12월 17일 기준 NAV : $424.54(NAV는 Net Asset Value의 약자로 순자산가치입니다.)

성능

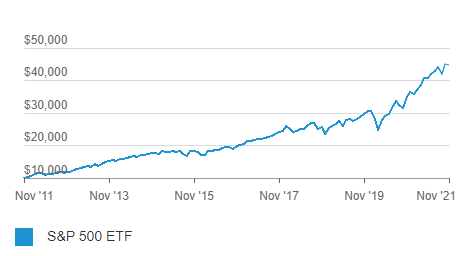

S&P 500을 벤치마크로 추종하는 VOO의 주가 그래프입니다. 위의 그림은 10년 동안의 그래프인데 장기적으로 우상향 하는 것을 볼 수 있습니다.

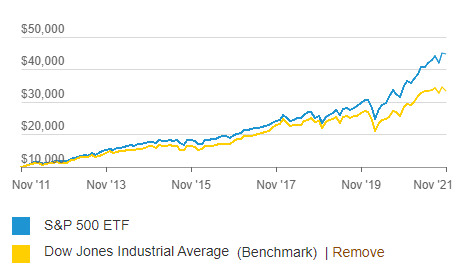

VOO와 벤치마크 지수인 S&P 500을 비교해봐도 거의 똑같이 추종하고 있는 걸 볼 수 있습니다.

다우존스 지수보다는 수익률이 더 높습니다.

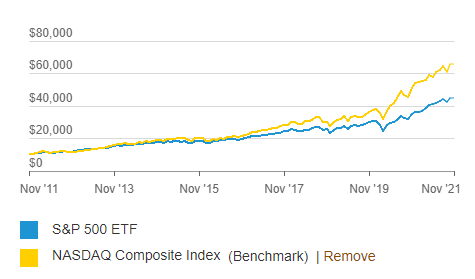

나스닥의 괴물 같은 횡보에 비해 수익률이 많이 낮은 건 확실합니다.

꾸준히 우상향하고 있기 때문에 장기적인 관점에서 VOO를 가져가는 것은 괜찮을 것 같다는 개인적인 생각입니다.

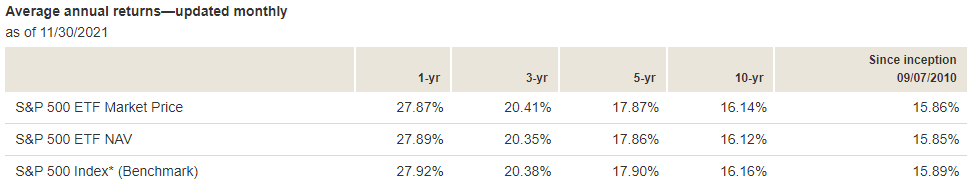

평균 연간 수익률

요약하자면 2010년 9월 7일 이래로 연평균 약 15%의 수익률을 보이고 있습니다.

3. VOO 포트폴리오 구성

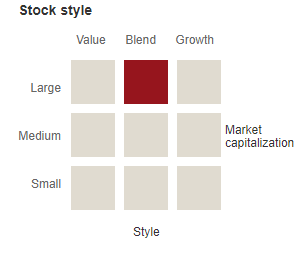

VOO는 대형주 투자 수익을 측정하는 벤치마크 지수의 성과를 추적하려고 합니다.

위의 사진을 보면 라지캡과 혼합주에 투자가 되어있습니다.

현재 지분

주식 수 : 512개

중간 시가 총액 : 2,171억 달러

펀드 총 순자산 : 8,272억 달러

클래스 총 순자산 공유 : 2,705억 달러

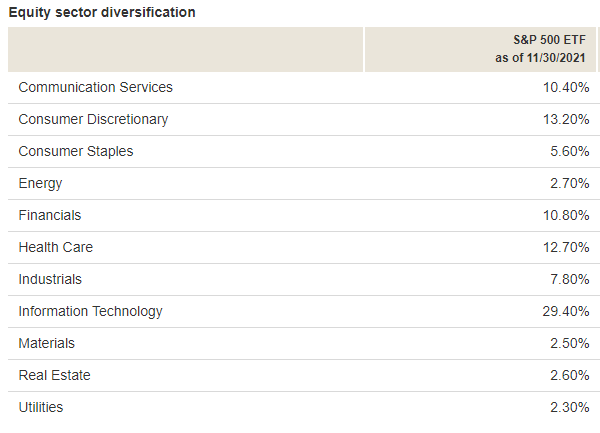

섹터 분포도

높은 비중으로 투자되고 있는 섹터를 순서대로 나열해 보겠습니다.

정보 기술 : 29.40%

임의소비재 : 13.20%

헬스케어 : 12.70%

금융 : 10.80%

통신 서비스 : 10.40%

산업재 : 7.80%

필수소비재 : 5.60%

에너지 : 2.70%

부동산 : 2.60%

원자재 : 2.50%

유틸리티 : 2.30%

상위 10개의 종목(2021년 11월 30일 기준)

상위 10개의 종목에 총 31.40%가 투자되고 있습니다.

https://investor.vanguard.com/etf/profile/overview/VOO/portfolio-holdings

총 512개의 기업과 비중을 알고 싶다면 이곳을 들어가서 확인하시면 됩니다.

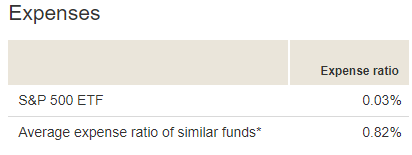

4. VOO 수수료

VOO의 운용 보수, 즉 수수료는 0.03%입니다.(SPY의 수수료는 0.09%입니다.)

비슷한 펀드의 평균 수수료는 0.82%입니다.

평균 수수료에 비해 엄청나게 적은 수수료를 받고 있는 것으로 보입니다.

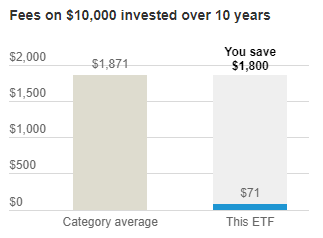

또한 저렴한 수수료로 인해 10년간 투자를 하고 수익률을 9%로 예상하고 $10,000을 투자했다면 VOO의 수수료는 71달러, 다른 비슷한 펀드의 평균 수수료로 계산하면 1,871달러가 든다고 말하고 있습니다.

그만큼 장기투자자에게 있어서 수수료는 무시하지 못할 수준이라는 것 같습니다.

5. VOO 배당

VOO의 배당 지급 일은 3월, 7월, 10월, 12월입니다.

평균적으로 1주당 배당금은 1.1달러~1.4달러 사이로 지급하고 있습니다.

6. 투자 참고 사이트

Vanguard사의 VOO

Vanguard ETF Profile | Vanguard

investor.vanguard.com

S&P 500을 추종하는 ETF는 여러 자산운용사에 많은 상품들이 있습니다. 그중에서 수수료가 제일 싼 것이 Vanguard사에서 만든 VOO라는 ETF입니다.(IVV도 0.03%로 똑같습니다.) 장기적인 관점을 가지고 투자를 한다면 SPY나 IVV도 괜찮지만 VOO도 좋은 것 같습니다.

ETF 특성상 거래량이 많아야지 운용사에서 수수료를 받고 그 상품을 꾸준히 운용을 합니다. 하지만 거래량이 낮으면 그 ETF를 계속 운용할 매리트가 없어져 ETF를 상폐시킬 수밖에 없습니다.

그래서 후발주자들이 사람들을 모으려고 수수료를 낮춘 게 아닌가 생각합니다.

이상 여기까지 VOO에 대한 분석이었습니다.

감사합니다.

/*이 글은 정보 글입니다. 투자는 본인이 결정해서 해야 하며 투자의 판단은 본인이 하는 것입니다.*/